划重点:

1)芯片并不是英伟达的唯一竞争力,它正在积极寻找机会以扩大影响力。其多项对外投资所为的不仅仅是财务回报,更是进一步放大对其制造的高性能芯片的需求,滋养“英伟达生态”。

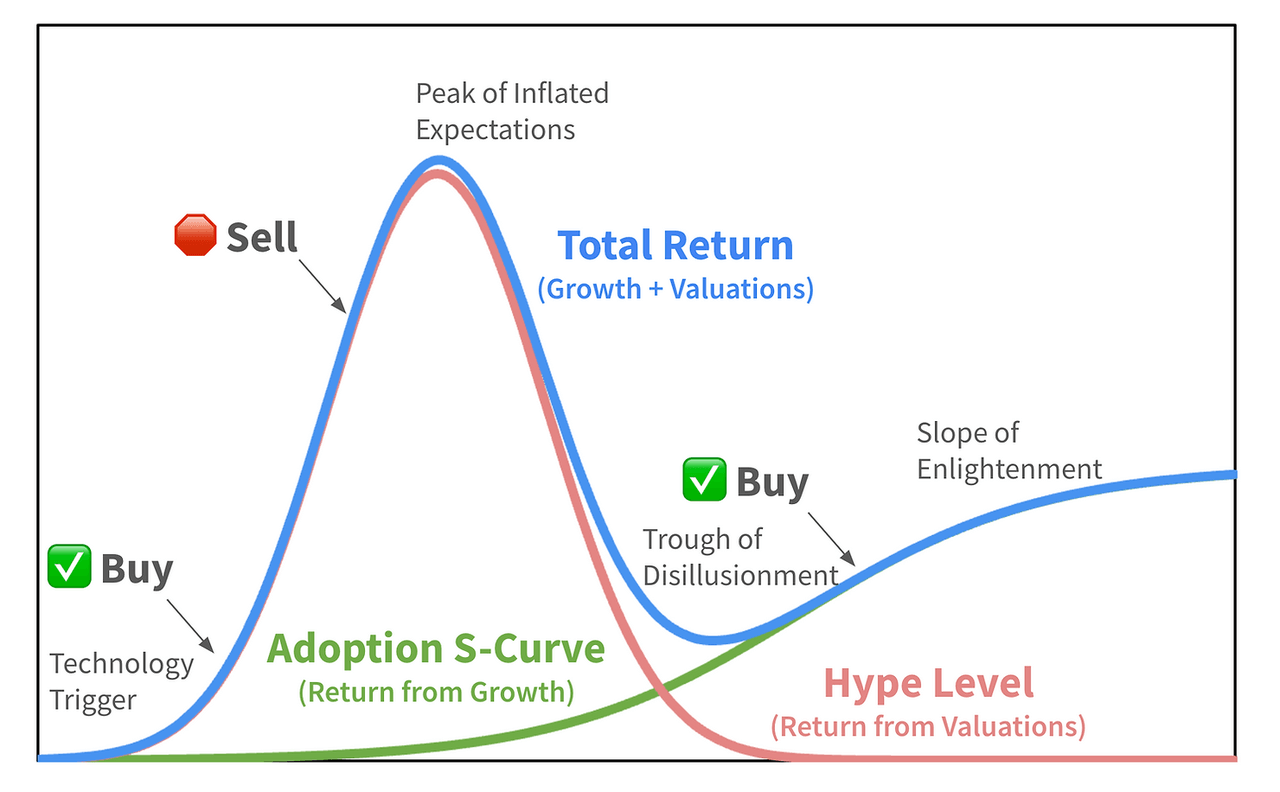

2)技术进步将带来真实价值,但估值过高的风险也可能抵消强劲的基本面增长。因此,投资于快速增长技术的股票只有在增长尚未被完全定价时才有效。 3)伴随 AI 技术的持续扩散,其所带来的流动性溢价也是一种价值。在技术革命中,固守成规会错失很多机会,投资者应该随着基本面和估值变化动态调整投资组合。 4)高盛总结的 AI 投资四阶段:第一阶段,主要关注英伟达;第二阶段,关注英伟达之外的 AI 基础设施(如半导体、云服务提供商、数据中心 REITs、软件等);第三阶段,关注通过 AI 增加收入的公司;第四阶段,关注通过 AI 提高生产力的公司。

上周,英伟达刚结束近五年首次 GTC 线下年会。多款重磅产品接连发布,包括比上一代旗舰 AI 芯片性能更强、基于 Blackwell 新架构的 GPU,以及人形机器人通用基础模型。从本质上讲,AI 变得愈发便宜,并且更加“具象化”。

作为当前全球市值前三的科技巨头,英伟达备受追捧的原因可以简单解释为——AI 的进步让绝大多数公司(如医疗保健和金融领域)竞相研究如何引入这项技术,为此,他们需要高性能芯片(或相关算力服务)。恰好,英伟达有最好的芯片。

但芯片并不是唯一,英伟达正在寻找其他机会以利用其在这一波 AI 热潮的影响力。它一直在积极扩大风险投资的半径,向将 AI 应用于广泛行业的创业公司投入资金。

过去几年,英伟达投了一堆软件、生物制药和医疗保健公司。2 月份向美国 SEC 提交的文件中披露,它持有部分 AI 概念上市公司的小比例股份,例如药物发现公司 Recursion Pharmaceuticals 和开发语音识别技术的 SoundHound AI。

这些投资正在得到回报。相比一年前,英伟达所持股份价值上涨了四倍不止。但这些投资所为的不仅仅是财务回报。通过投资专注于 AI 的公司,英伟达进一步放大了对其制造的高性能芯片的需求,滋养了“英伟达生态”。

它去年 12 月的一篇公司博客概述了自身如何支持“利用英伟达技术”的企业。“英伟达的企业投资部门专注于战略合作关系,这些合作伙伴有助于刺激联合创新,增强英伟达平台能力并扩大生态影响力。”

黄仁勋也强调了这个生态的增长潜力。在二月份的财报电话会议上,他谈到与生物公司、医疗保健公司、金融服务公司、半导体公司、LLM 开发商、自动驾驶汽车公司、机器人公司的合作。“所有这些公司都依赖英伟达的平台,我们相互支持。”

英伟达的市值之高、地位之重要,不仅是市场基于对其过去业绩的认可,也部分源于对其未来的超高预期。或许是因为它涨得太快、幅度太大,很多投资者不免疑惑,它是否正在将当下的 AI 热潮推向一场新的“泡沫”?在估值大相径庭的 AI 概念股中,我们如何识别真正价值?以及最重要的,当下还有哪些 AI 概念股仍被低估?

如对 AI 话题感兴趣,欢迎阅读 RockFlow 此前的投研文章:

硅谷知名 VC 解读:生成式 AI 赛道的 19 家潜力新星 2023 年的 Fintech 行业,因 AI 涌现了哪些有趣变化? 多邻国:AI 如何塑造教育的未来? Adobe:AI 受益股还是 Sora 受害者?

AI 很热,但未到“泡沫”

向前追溯,ChatGPT 的巨大成功可能是这股 AI 热潮的起点。LLM 及其背后技术的变革潜力点燃了上市公司、风投基金和二级市场投资者的热情。

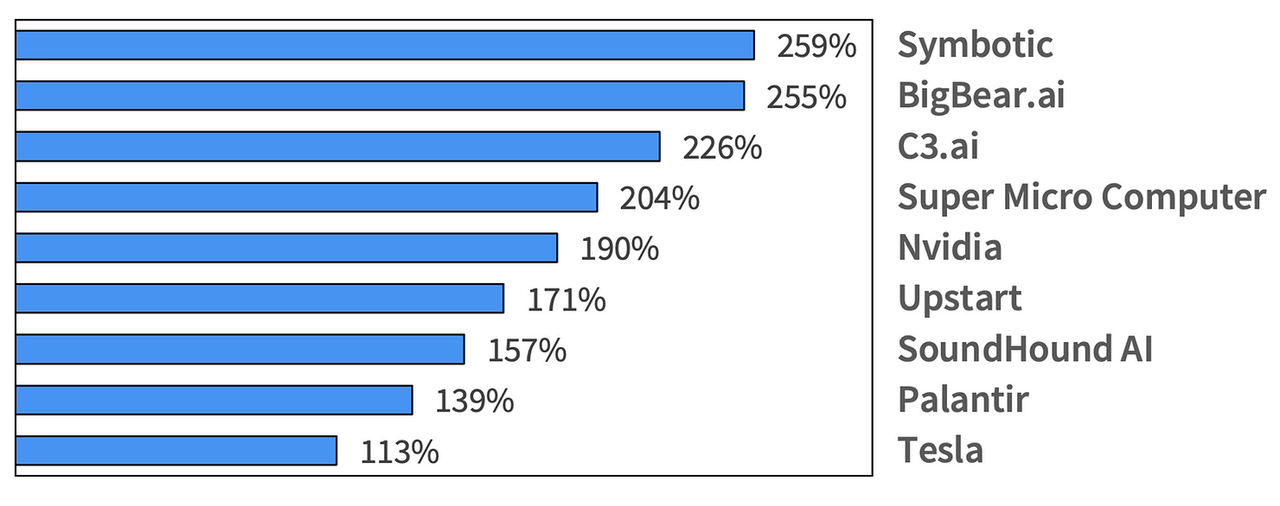

没有人不相信 AI 带来的改变会是货真价实的。但是,AI 概念股的涨幅之快也令人咂舌。下图是 2023 年初至 6 月 30 日,半年时间里部分 AI 概念股的回报水平:

更不必提此后 23 年底到 24 年初以英伟达、SMCI、AMD 为首新一波 AI 概念股的暴涨。它们市值的激增引发了部分投资者的忧虑:“AI 泡沫”,要来了?

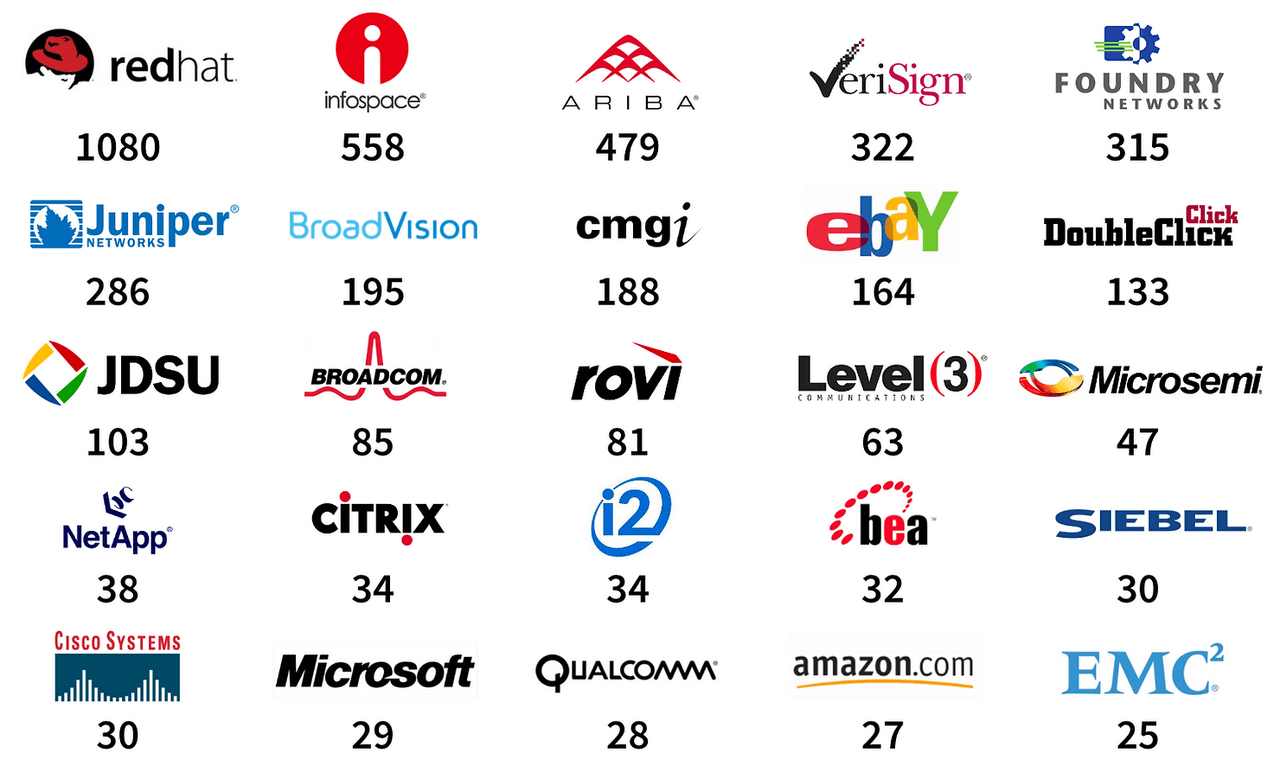

历史表明,新技术的出现容易引发过分狂热。过去所有的技术革命(例如蒸汽机、电力、石油)都伴随着泡沫,上世纪末的互联网泡沫正是一个鲜明案例。

20 世纪 90 年代末,投资者对互联网的巨大潜力感到兴奋不已。到 2000 年,已有数十只互联网股票的市盈率与今天的英伟达类似。纳斯达克 100 指数中最大的成员——思科的市盈率高达 30 倍。最夸张的是,企业 Linux 供应商 Red Hat 市盈率甚至超过了 1000。

这些天文数字的市盈率反映了投资者当时对互联网极度看好。

以当时高盛向美国 SEC 提交的年报为例,高盛当年概述自己的互联网策略如下:

“我们相信,随着时间的推移,互联网技术和电子商务将改变证券和其他金融产品的交易和分销方式,为我们的业务创造机遇。作为回应,我们制定了内部发展和外部投资计划。

在内部,我们通过互联网向客户扩展全球电子交易和信息分发能力。这些能力涵盖了我们在全球市场上的许多固定收益、货币、大宗商品、股票和共同基金产品。我们还利用互联网来提高与机构、高净值客户沟通的便利性和质量。投资者已经可以在线访问我们的投资研究、共同基金数据和估值模型。

此外,我们的高净值客户越来越多地通过互联网访问他们的投资组合信息。我们最近还成立了 GS-OnlineSM,充当通过互联网和其他电子方式发行证券的承销商。

对外,我们投资了 Bridge Information Systems、TradeWeb、Archipelago、The BRASS Utility、OptiMark Technologies 和 Wit Capital Group 等电商公司。通过这些投资,我们加深对了这一新兴行业的业务发展和机遇的了解。”

在这份报告中,高盛承认互联网的颠覆性潜力,并概述了其互联网战略。它希望利用互联网更好地与财富管理、交易和投行客户进行沟通。此外,它还积极投资外部的互联网资产(例如 TradeWeb)。

然而,尽管互联网最终取得了胜利,但曾经的高估值互联网公司并未为投资者带来普遍的高回报。2000 年,炒作开始逐步消退,互联网概念股的估值水平直线下降,市盈率平均从 33.3 降至 5.2,跌幅超过 85%。

这段历史带来的重要教训是:技术进步将带来真实价值,但估值过高的风险也可能抵消强劲的基本面增长。因此,投资于快速增长技术的股票只有在增长尚未被完全定价时才有效。

AI 技术扩散与流动性溢价

投资行业日益分裂为“价值股”和“成长股”两派。许多价值投资者选择在整个炒作周期置身事外,因此也会在繁荣阶段连续跑输市场;与此同时,众多成长型投资者急切涌入,却发现自己的收益在随后的市值回归中化为幻影。

RockFlow 投研团队相信中间道路。创新是经济的命脉,投资者应该积极接触新技术和有潜力的新兴市场。但同时,听取价值投资者的审慎警告也至关重要。

我们认为,伴随 AI 技术的持续扩散,其所带来的流动性溢价也是一种价值。在技术革命中,固守成规会错失很多机会,投资者应该随着基本面和估值变化动态调整投资组合。

一般来说,技术“淘金热”有三类受益者:基础设施发明者(“镐和铲子”)、新兴行业原住民(“黄金矿工”)、传统行业转型先锋。它们分别对应技术扩散模型中的创新者、早期采用者和早期大众。

AI 概念股也一样。首先由基础设施提供商主导,例如英伟达。随着时间推移,原住民开始采用,最后是传统行业的快速追随者。

关于第二类和第三类,以谷歌、标普全球、Moderna 为例:

谷歌正在借助 LLM 改善各个领域的用户体验,包括搜索、YouTube 等。谷歌云正与各类公司合作,利用 AI 进行转型。此外,该公司还发布了 PaLM API 和 MakerSuite 工具,以提供对 LLM 的访问并快速构建生成式 AI 应用。

标普全球在决策科学、 AI 和机器学习方面进行了大量投资。该公司早在六年前就收购 AI 创业公司 Kensho 并陆续开发 Kensho Link、Extract、NERD 和 Scribe 等产品。此外,Kensho 正在训练基于标普全球数据资产的金融大模型。

Moderna 也在尝试借助 AI 改进 mRNA 设计算法。该公司还与卡内基梅隆大学合作推出 AI 学院,以教育和授权员工将 AI 和机器学习解决方案集成到他们的系统和工作流中。

我们相信,还有非常多种类的公司正在以多种方式利用 AI。因此,AI 概念股依然存在很多机会,虽然有些价格过高,但许多仍被低估。

热潮之下,掘金 AI 时代

英伟达显然只是开始。近期高盛发布了一份报告,其内部将 AI 投资划分为四个阶段:

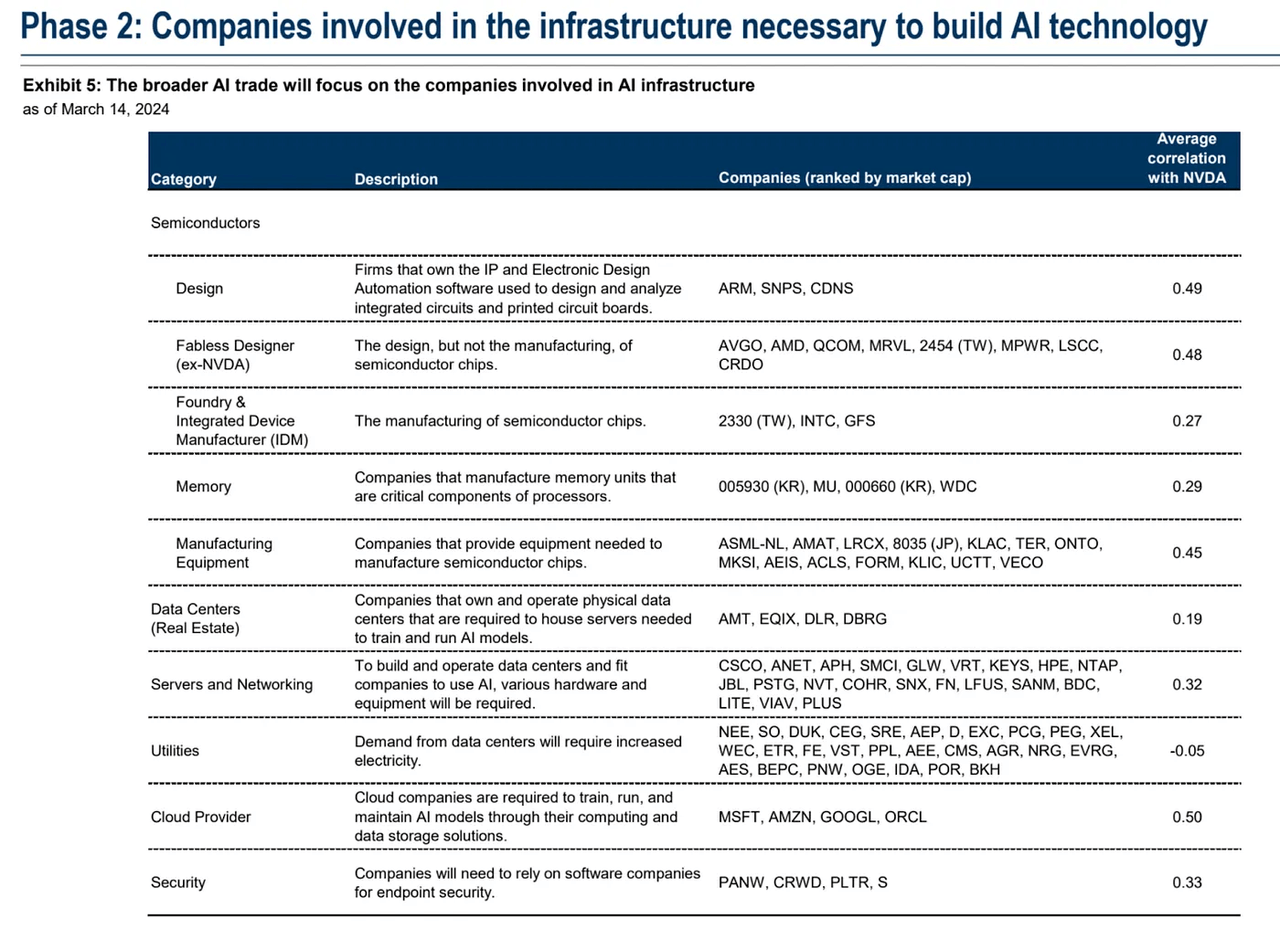

第一阶段,主要关注英伟达; 第二阶段,关注英伟达之外的 AI 基础设施,包括半导体企业、云服务提供商、数据中心 REITs、硬件和设备公司、软件安全股以及公用事业公司; 第三阶段,关注能够通过 AI 技术增加收入的公司; 第四阶段,关注能够通过 AI 技术提高生产力的公司。

目前来看,第二阶段的多数公司估值都有所提升,但盈利修正却大相径庭。值得关注的包括新思科技、芯片设计软件公司 Monolithic Power Systems、无线和广播通信运营商 American Tower 和电气设备公司 Vertiv 等。

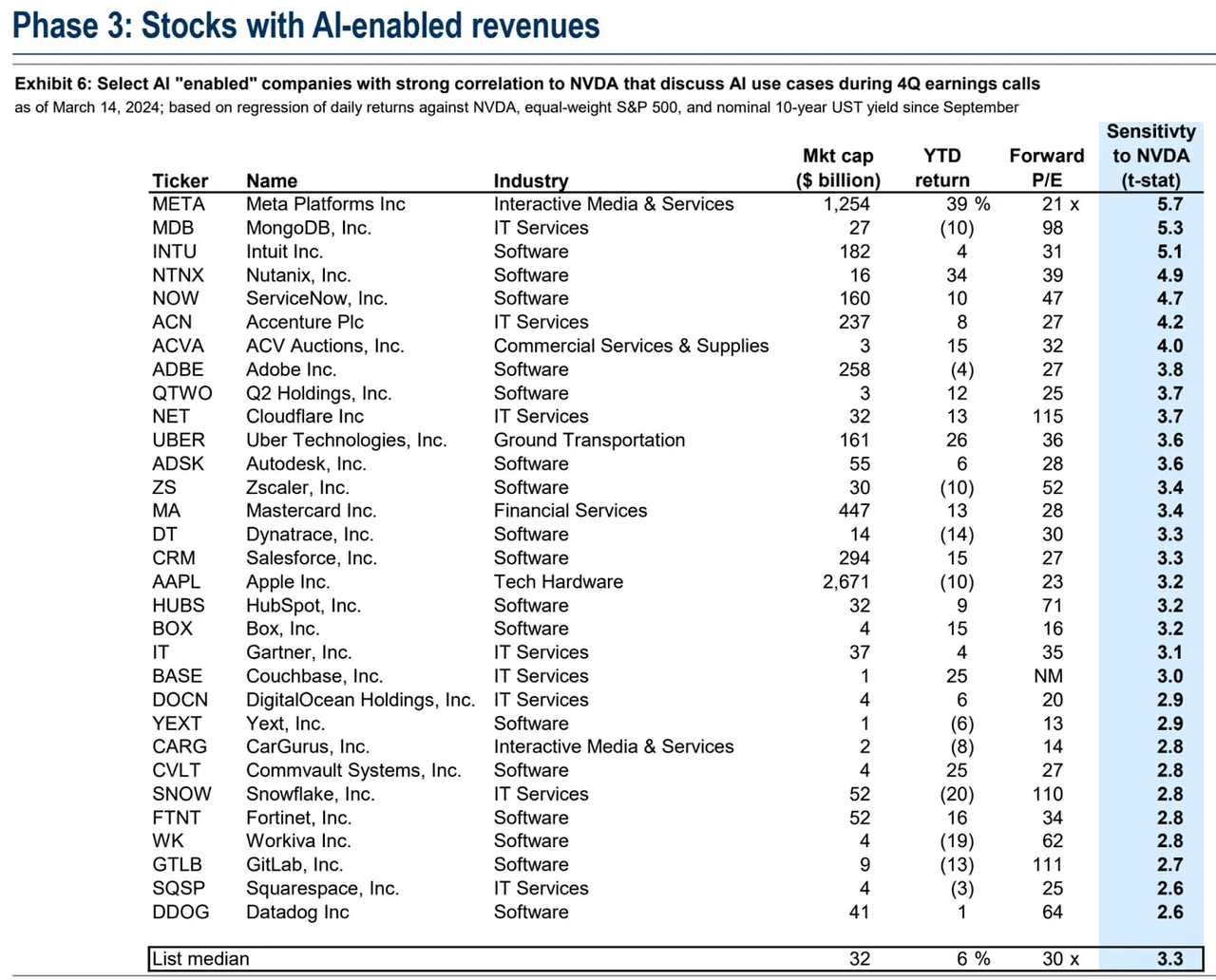

而关于第三阶段的“AI 赋能”,则聚焦于将 AI 整合到产品中从而提高收益的公司,诸如软件和 IT 服务公司。除了知名科技巨头外,云服务商 Cloudflare、软件设计公司 Autodesk、数据库公司 MongoDB 和云服务商 Nutanix 等也是潜力股。

第三阶段股票今年迄今为止的回报率还不到 10%,虽然这些股票的超额收益由 AI 以外因素驱动,但投资者对这些股票的关注度正在上升。

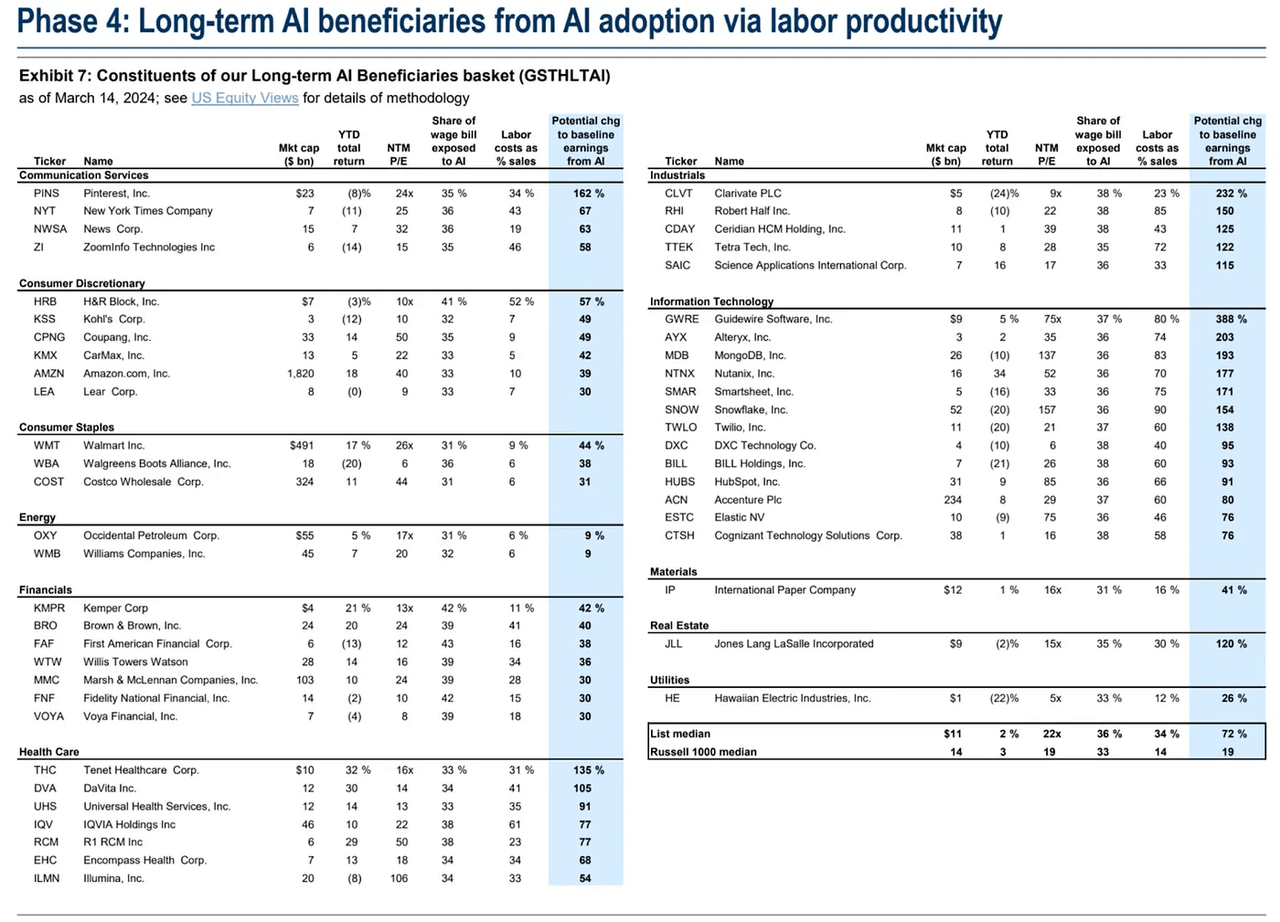

第四阶段的“生产力提升”,则主要聚焦于利用 AI 技术来提高生产效率的公司,特别是软件服务和商业服务等劳动密集型行业,该行业容易受到 AI 自动化的影响。

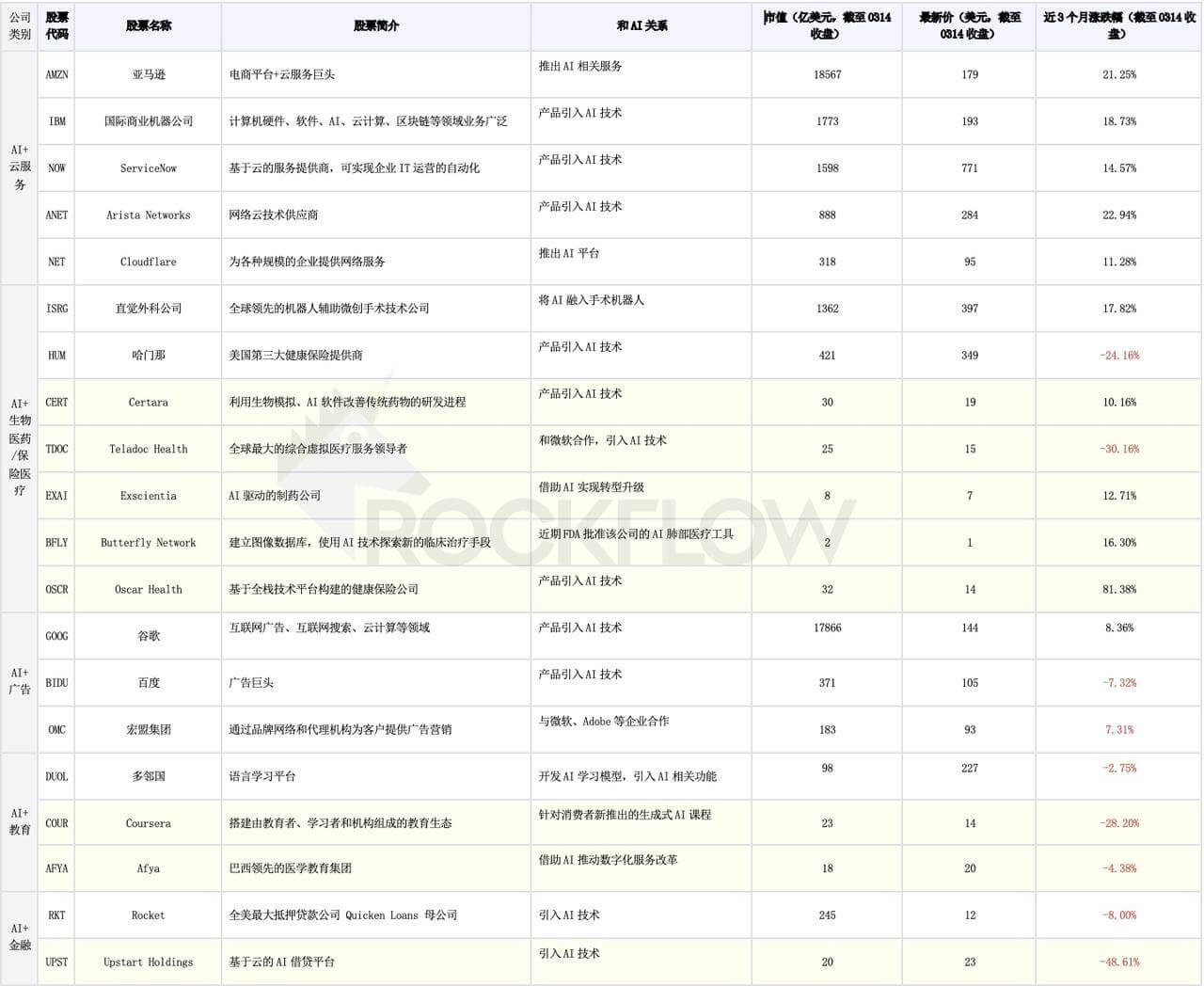

另外,RockFlow 投研团队也专门梳理了九类美股市场仍有潜力的 AI 概念股(分别涉及半导体、SaaS、网络安全、企业服务、云服务、生物医药/保险医疗、广告、教育、消费金融),包括它们近期表现也一并列出,便于大家比对(淡黄色的为市值小于 $50 亿的股票):

结论

RockFlow 投研团队认为,AI 时代正在到来,它当下热度渐显,且将在很长一段时期给其他行业带来深刻变化。在此过程中投资者将面临许多重要机遇,我们需要秉持这样几条原则:

其一,动作要灵活。我们仍处于 AI 周期的早期阶段。随着新的 AI 概念股陆续上市以及传统公司转向 AI,投资者要有耐心并保持流动性,以利用未来的机会。

其二,适当地以价值为导向。在炒作主导的市场中,借助客观数据发掘真正受益于 AI 的公司。

其三,多元化投资。在技术变革时期,挑选单一赢家十分困难。分散投资以避免错过是一个必要的策略。技术颠覆往往会带来竞争格局的重新洗牌,我们深度看好传统行业里的快速追随者将解锁 AI 带来的更大价值。为此,RockFlow 投研团队梳理了一份相关公司的股单,便于大家一键收藏、持续关注其表现: