导语

Allbirds 终究割了二级市场的韭菜,正如同今年在海外上市的其他 DTC 新消费品牌一样。

Allbirds 被称为「硅谷足力健」,产品最鲜明的特点就是绿色、低碳、环保。自今年 11 月登陆纳斯达克以来,Allbirds 股价起起落落,目前已逼近发行价。被 VC 投资人认可的小而美的商业故事在二级市场似乎难奏效,Allbirds 光增收不增利,天花板不高,困于买流量的现实赤裸裸地摆在了二级市场投资人面前。

消费企业的命脉其实在 1960 年就被归纳完,即 4P 理论:产品(Product)、价格(Price)、渠道(Place)和推广(Promotion)。新时代,这个公式仍然在被沿用,只不过洋气的 DTC(Direct-to-Consumer)模式开始取代经销商渠道,传统的电视广告推广转变为社交媒体营销。但流量红利只是暂时的,单一爆品也只能维持一时。

当新消费的「滔天巨浪」升起又落下,红利成红海,才发现 Allbirds 并没有看上去那么美。

另外,近期 RockFlow 投研团队还推出关于 AI、特斯拉、Adobe 等话题和美股公司的深度投研文章:

环保能否成为 Allbirds 的独特护城河?

Allbirds 讲的是一双环保鞋的故事。

Allbirds 诞生于 2015 年,新西兰足球明星 Tim Brown 利用老家丰富的羊毛资源,研发出一款极为舒适的鞋。一方面,Allbirds 没有任何 logo 的简单风格和舒适感,恰好满足了推崇极简(性冷淡)风格的硅谷人民。另一方面,在全球重塑绿色生活方式、提倡低碳经济的大潮下,Allbirds 的低碳、环保的产品理念与世界思潮不谋而合,可持续发展理念收获了一批硅谷创投行业领军人物和好莱坞明星。

自 2015 年成立来,Allbirds 已经向全球 400 万顾客销售销售 800 万双鞋,其中 330 万顾客来自美国。从硅谷走向 IPO,更大的战场,意味着更强的对手。

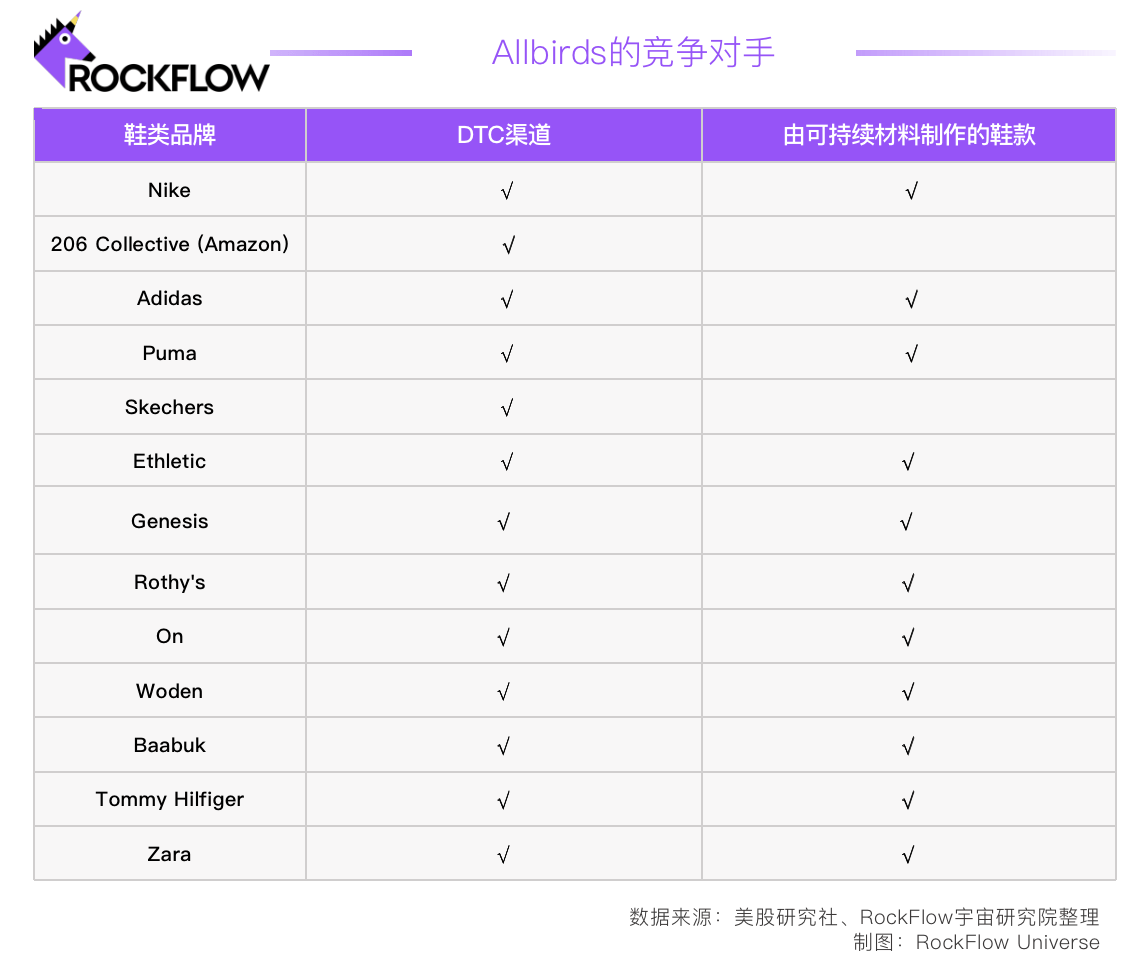

激烈的竞争面前,Allbirds 的产品最大的特点是低碳、环保。公司产品主要原材料来自新西兰美利奴羊毛、南非桉树纤维、巴西甘蔗等天然材料,碳足迹比普通运动鞋低 30%,绿色、舒服、可机洗为最大卖点。为完全贯彻环保概念,Allbirds 在招股书中提到 100 多次「可持续」,甚至创造性提出了史上首个「可持续公开募股」(Sustainable Public Offering)标准。但强敌环伺之下,这张王牌似乎有些羸弱。

迫在眉睫的威胁是,主流运动品牌扎堆进入环保领域。对运动鞋来讲,环保更像是用户的痒点而非痛点,只是产品锦上添花的一项。在 Nike、Adidas、Puma 等家喻户晓的运动品牌先后推出了「环保概念」运动鞋,加入环保「内卷」之路后,Allbirds 还能有多少吸引力呢?

Allbirds 能使用羊毛、树皮等天然材料,其他运动品牌干脆做到极致,使用废弃垃圾做鞋。Nike 使用塑料瓶、旧 T 恤等废弃材料,让产品「像袜子一样贴合在脚上」;Adidas 同样推出一款「完全可回收利用」的鞋子,想终止「废弃物」的概念;Converse 曾以回收牛仔裤作为鞋面材料;Reebok 用桉树、藻类泡沫橡胶等作为原材料做运动鞋……

当年马斯克通过环保理念和新能源车搅动传统汽车市场时,举目望去没有一个能打的。如今 Allbirds 的环保概念虽然突出而鲜明,奈何竞争对手也不甘示弱,优势着实不大。就连 Allbirds 数字增长和电子商务副总裁 Himanshu Sinha 也在接受专访时表示,「可持续性很重要,但对大多数人来说,它并不是一个独立的购买动机。产品还必须创新和高质量,与消费者建立联系」。

意识到环保局限性的 Allbirds ,开始扩品类的尝试,可惜水花也不大。Allbirds 试图从环保休闲鞋拓展到专业运动鞋品类。今年 Allbirds 推出了专业跑鞋款式,,但没有任何 Logo 和图案的设计,色调简单,距离时尚、潮流的距离实在遥远,问世不到一年的新款和不鲜明的市场定位,很难扭转消费者长期积淀的品牌形象。同时走中高档价格定位的 Allbirds 直接面临的是专业跑鞋玩家真刀真枪的竞争。

|  |

|---|

你能分清这是 Allbirds 还是足力健吗

功能性上,暂且不跟 Nike、Addidas 等有着多年专业运动鞋经验的品牌比,只看今年同期提交招股书的网红运动鞋昂跑。主打跑步性能的昂跑,有 CloudTec 缓震技术,有将冲击力转化为爆发力的 Speedboard,还有带有零重力外底的 Cloud 模型。对消费者来说,颇有不明觉厉的感觉。

功能性和款式不占优势的 Allbirds,扩品类之路走得并不顺利,最大的依靠仍是环保这张牌。Allbirds 自己也意识到产品战略的局限性。但是环保概念很快就触到了市场天花板,面临增速放缓的尴尬。2018 年至 2020 年,Allbirds 的销售净收入分别为 1.26 亿美元、1.94 亿美元和 2.19 亿美元,收入增速从 2019 年 54%放缓至 2020 年的 13%。

同时亏损也在扩大。2020 年,Allbirds 调整后的 EBITDA 亏损 1540 万美元,较 2019 年的亏损 130 万美元进一步扩大。2021 年三季度,Allbirds 亏损幅度在 1380 万美元,相比 2020 年同期亏损翻倍。

面对单一渠道的困境,Allbirds 如何破局?

Allbirds 完全采用的是 DTC 模式,这是其引以为豪并着重宣传的点。

DTC 概念源自北美,原指诞生于线上的独立零售商,直接向消费者销售产品,省去中间商赚差价。目前市场上大多把任何能直接与消费者对话的方式都划归 DTC,包含线上和线下渠道。

诚然 DTC 相较于传统的经销商模式,缩减了中间渠道成本,获得更高毛利率,并往往采用创新营销的方式,因此被新兴品牌所青睐。但是 DTC 是谁都可以利用的方式。当其他传统消费品牌也开始做 DTC,还没有建立自己基本盘的 Allbirds 就像是刚习武的愣头青,和习武多年的消费品牌相比,内功还不够深厚。

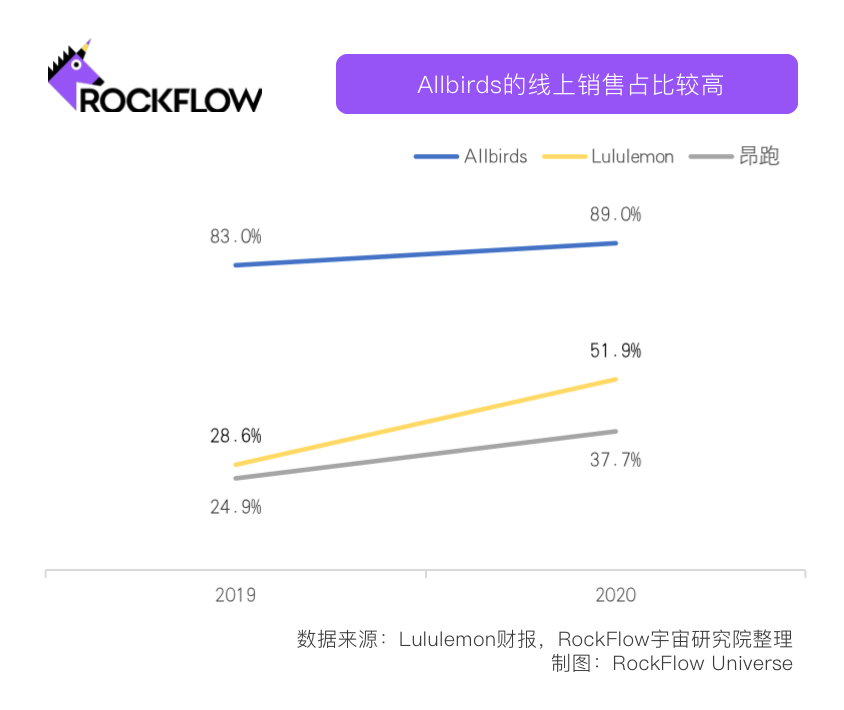

同类型中,Allbirds 仍然算是较为激进的 DTC 玩家,不仅完全采用 DTC 进行销售,还高度依赖线上渠道,目前只有 31 家线下直营店。2020 年,Allbirds 的线上渠道占销售总额的 89%,比 Lululemon 的 51.9%和昂跑的 37.7% 要高很多。

相比之下,昂跑和 Lululemon 采取更多元化的策略。昂跑在全球有 8000 多家经销店铺,5 家直营店,2020 年、2021 年上半年,昂跑线上电商和全球 5 家直营店的 DTC 渠道,为其净销售额贡献了 37.7%和 36.6%,与 DTC 相对应的,昂跑批发业务贡献了更多净销售额,2020 年、2021 年上半年批发业务占净销售额比重分别为 62.3% 和 63.4% 。

此外作为消费品中的增长怪兽,不同于 Allbirds 和昂跑对 DTC 模式的定义,Lululemon 在财报中仅将线上渠道定义为 DTC,尽管到 2020 年末 Lululemon 已经在全球有了 521 家直营店。Lululemon 的线上收入近五年来逐年增长,在总收入中的占比逐年走高,到 2020 年已经占到 51.9%。

有趣的是,兼顾线上线下的 Lululemon 和昂跑皆实现了盈利,并计划进一步扩大 DTC 渠道规模。高举 DTC 大旗、依赖线上渠道的 Allbirds 仍要面对越来越艰难的亏损之路。 三者对比,线下门店的重要性也逐步凸显。从线下门店走到线上的传统消费品牌反而因在线下建立了品牌信任度,在线上的获客成本更低,复购率更高,而Allbirds 因渠道过于单一、过度依赖线上渠道,无法建立长久的品牌知名度和影响力,通过自然流量获客的问题显现。

高度依赖线上渠道的 Allbirds 也意识到线下渠道的重要性。 谈到渠道时,Himanshu Sinha 在采访中称,「我们的数据表明,同时在线上和线下购物的消费者有更高的复购率和 LTV(终身价值)」。Allbirds 还发现,在线下开设店铺会产生「光环效应」。开设线下门店的区域,线上流量也会增加——因为门店成为了宣传品牌形象的广告牌。

Allbirds 如何应对从红利到红海的转变?

Allbirds 可谓成也萧何败也萧何。

和许多网红消费品牌一样,Allbirds 抓住了社交媒体营销的红利,打造了一款爆品,并迅速起量,但是社交媒体营销的红利并不能吃多久,当其他消费品牌开始看到这个风口时,原来的红利一下变成了需要花费高昂成本获取流量的红海市场。

从 2016 年开始,美国社交媒体陆续有硅谷人士提到 Allbirds,Google 联合创始人 Larry Page、苹果公司首席执行官 Tim Cook、美国前总统奥巴马、国际影帝小李子莱昂纳多都是这双鞋子的拥趸,小李子后期干脆由野生代言人摇身一变成为公司投资人。

高净值名人的强大「带货」效应,和产品环保、舒适的理念,让 Allbirds 迅速出圈。

高净值名人的强大「带货」效应,和产品环保、舒适的理念,让 Allbirds 迅速出圈。

但在疫情居家背景下,当品牌越来越迷信数字营销的效果,所有人扎堆进行线上投放,国外社交媒体营销本身也开始成为红海。来自默克尔数字营销报告显示,截至 2021 年第二季度,线上 CPC (Cost-per-click) 同比增长了 35%。每次点击成本的上升,进而导致投入回报下降,品牌需要投入更多资金才能获得过去相同的效果。于此相对的,目前线下租金成本与线上获客成本的差距越来越小。穆迪分析公司估计,疫情的影响,未来房屋零售租金将下降 11.1%,线下将成为新的有效的获客方式。

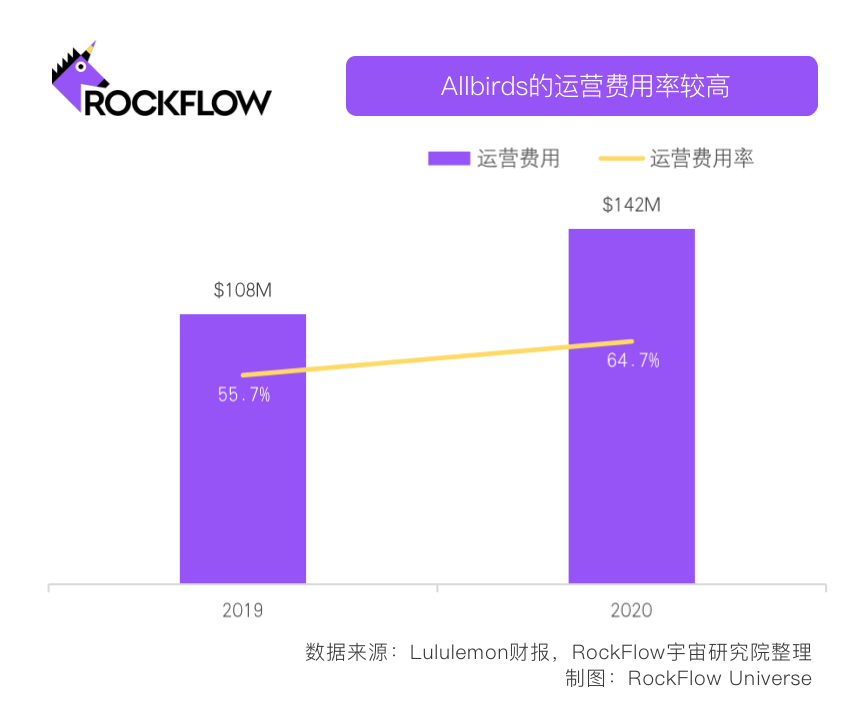

在最近披露的财报中,Allbirds 称公司运营费用过高是亏损的重要原因。自 2019 年以来,Allbirds 的运营费用一直激增,2019 年,Allbirds 运营费用为 1.08 亿美元,到了 2020 年 Allbirds 运营费用增加至 1.42 亿美元,运营费用占收入的百分比从 2019 年的 55.7% 上升达到 2020 的 64.7%。

与同类品牌相比,Allbirds 营销费用占比同样居高不下。2020 年,Allbirds 营销费用为 5527 万美元,占比从 2019 年的 22.9%上升到 25.2%。2021 年三季度,Allbirds 营销支出占比略有下降,从去年同期的 22.6%降到 21.5%。虽然 Allbirds CFO 在财报中表示,「我们提高了营销效率」,但其营销费用占比仍然远远高于昂跑同期的 12.6%。

与同类品牌相比,Allbirds 营销费用占比同样居高不下。2020 年,Allbirds 营销费用为 5527 万美元,占比从 2019 年的 22.9%上升到 25.2%。2021 年三季度,Allbirds 营销支出占比略有下降,从去年同期的 22.6%降到 21.5%。虽然 Allbirds CFO 在财报中表示,「我们提高了营销效率」,但其营销费用占比仍然远远高于昂跑同期的 12.6%。

面对越来越贵的流量费用,品牌线上营销支出反而远大于线下的房租、运营成本,这时对于 Allbirds 来说这笔帐开始不划算了 。在最近的一次采访中,Himanshu Sinha 表示,当大家都开始将营销策略集中在某些头部或者腰部媒体,期待通过他们带来转化时,其实这个策略就已经失效了。

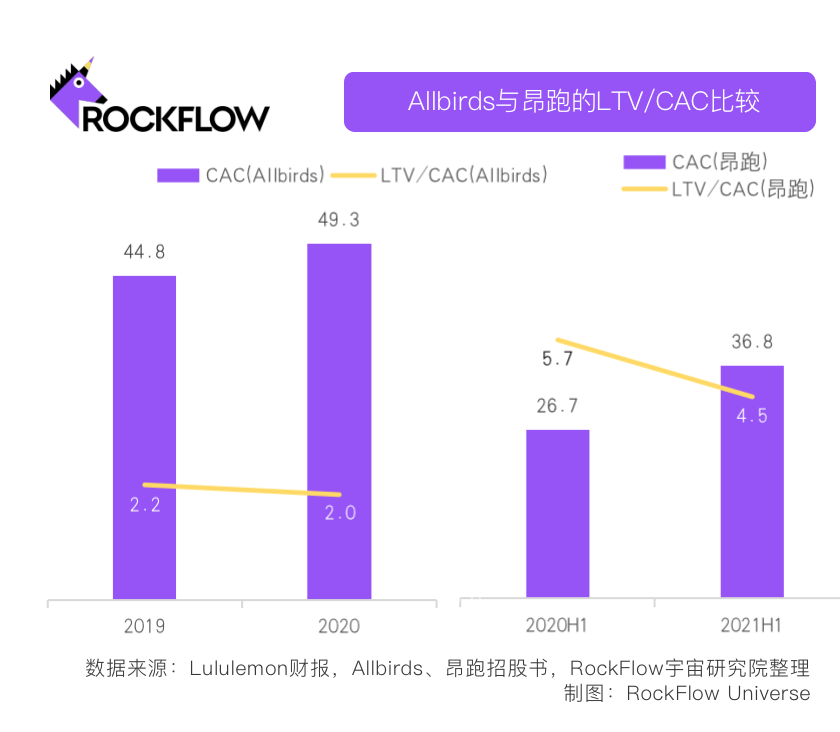

高昂的营销费用没有带来足够亮眼的消费者数量。在消费行业,LTV/CAC 是一个衡量盈利能力或销售效率的指标。LTV/CAC<1 的企业或产品不被认为具有可行性,LTV/CAC>3 的企业或产品被认为有很大机会占据行业领先地位。其中,LTV 是 AOV(每单价值)乘以单一消费者购买次数,前者主要由产品单价和毛利率决定,后者主要由复购率决定。

在获客成本上,据测算,Allbirds 的 CAC(Customer Acquisition Cost)近两年逐步升高,2020 年达到 49.3,远高于昂跑 2020 年上半年的 26.7。在获客效率上,Allbirds 的 LTV / CAC 数据在 2020 年仅为 2.0,远低于昂跑同期的 5.7。

两者都是高毛利高复购率的产品,Allbirds 在招股书中宣称回头客复购率达到 53%,单价几乎是 Allbirds 一倍的昂跑复购率也可以达到 43%。为什么同是着眼于小众群体的网红运动鞋,昂跑的获客效率要高出这么多?差异性主要体现在获客成本上。

两者都是高毛利高复购率的产品,Allbirds 在招股书中宣称回头客复购率达到 53%,单价几乎是 Allbirds 一倍的昂跑复购率也可以达到 43%。为什么同是着眼于小众群体的网红运动鞋,昂跑的获客效率要高出这么多?差异性主要体现在获客成本上。

这与产品定位有关。昂跑的品牌定位是功能性的专业跑鞋。从这个品牌定位出发,昂跑的营销策略也有的放矢,不仅在拥挤的社交媒体进行投放,还另辟蹊径邀请世界专业运动员、马拉松等「草根」跑步爱好者进行测评,将专业跑鞋这个品牌定位牢牢印在用户脑海里。

与之相对应的是自诩为「世界低碳事业领导者」的 Allbirds。虽然根据 McKinsey 2020 年的一项研究,超过 60%的消费者表示环境影响是他们购买决策的重要因素,但注重环保还没有体现在消费者的购买行为中,同时 Allbirds 的销量也撑不起环保主义信念。

Allbirds 目前品牌定位显得太过飘渺而不可捉摸,并没有从用户真实的需求出发。恐怕很少有人会有要买一双低碳环保鞋的意识,环保概念对于运动鞋来讲,仍只是锦上添花。

Allbirds 的小众定位决定了其消费者必然是小众群体。

在这场运动鞋新消费的比拼中,Allbirds 只能说是看上去很美。

上市前,Allbirds 从一级市场累计获得了超过 2 亿美元资金,并将大部分投入到社交媒体营销中,通过 KOL 快速做大收入并上市。但是二级市场却像揭开了 Allbirds 的最后一块遮羞布,增收不增利,获客成本不断走高,品类拓展出现问题都摆在了二级市场投资人面前,后者选择了用脚投票。 无论是 Allbirds、今年上市的 DTC 鼻祖 Warby Parker 还是国内靠 DTC 起来的完美日记,他们都生于流量,也困于流量,上市后也遭遇了同样的窘境——上市后股价不断走低。 实际上一个优秀的消费品牌的核心是打中了用户的真实需求,与同行相比,在产品、渠道、价格、推广上都做到了优秀,在用户心智中形成了明显差异化,而用户对品牌的好感度和忠诚度也将转化为未来产品的持续购买力。

“新消费”的“新”如果只是利用了新媒体和新渠道的红利,那么当红利吃尽时,这些新消费品牌该把“新”的帽子去掉,回归到一个真正的消费品牌。

参考文献:

- 【1】DTC 品牌:是估值泡沫,还是能成大公司?虎嗅网

- 【2】深度研究:新消费的“病”到底出在哪?人本商业评论

- 【3】Why Marketing is Getting More Expensive and What to Do About It,Catalate

- 【4】Allbirds’ Himanshu Sinha on why sustainability across the value chain matters,WARC

- 【5】Allbirds、昂跑、Lululemon 招股书和财报

作者简介

RockFlow 投研团队,长期关注美股优质公司、拉美及东南亚等新兴市场价值和加密、生物科技等高潜力行业。团队核心成员来自脸书、百度、字节跳动、华为、高盛、中信证券等顶尖科技公司和金融机构。他们中的大多数毕业于麻省理工学院、加州大学伯克利分校、南洋理工、清华和复旦等顶尖大学。

另外,你也可以在这些平台找到我们: